建筑施工企业分包业务的财税处理分析

- 2019-01-15 11:20:59 0 0

建筑施工企业分包业务的财税处理分析

分包是指从事工程总承包的单位将所承包的建设工程的一部分依法发包给具有相应资质的承包单位的行为,该总承包人并不退出承包关系,其与第三人就第三人完成的工作成果向发包人承担连带责任。合法的分包须满足以下几个条件:

1、分包必须取得发包人的同意;

2、分包只能是一次分包,即分包单位不得再将其承包的工程分包出去;

3、分包必须是分包给具备相应资质条件的单位;

4、总承包人可以将承包工程中的部分工程发包给具有相应资质条件的分包单位,但不得将主体工程分包出去。

存在下列情形之一的,属于违法分包:

1、承包单位将其承包的工程分包给个人的;

2、施工总承包单位或专业承包单位将工程分包给不具备相应资质单位的;

3、施工总承包单位将施工总承包合同范围内工程主体结构的施工分包给其他单位的,钢结构工程除外;

4、专业分包单位将其承包的专业工程中非劳务作业部分再分包的;

5、专业作业承包人将其承包的劳务再分包的;

6、专业作业承包人除计取劳务作业费用外,还计取主要建筑材料款和大中型施工机械设备、主要周转材料费用的。

在合法分包下,本文探讨建筑施工企业在同一地级行政区划内的分包和在同一地级行政区划外的分包两类情况下的财税处理。

一、建筑施工企业在同一地级行政区划内的分包

《国家税务总局关于进一步明确营改增有关征管问题的公告》(国家税务总局公告2017年第11号)第三条规定,纳税人在同一地级行政区范围内跨县(含县级市、区、旗,下同)提供建筑服务,不适用《纳税人跨县(市、区)提供建筑服务增值税征收管理暂行办法》(国家税务总局公告2016年第17号)的相关政策规定。即:纳税人在同一地级行政区范围内跨县提供建筑服务,比照在县内提供建筑服务的政策计算缴纳增值税。试点纳税人提供建筑服务发生分包工程时,适用一般计税办法的,以取得的全部价款为销售额,支付分包工程款取得增值税专用发票注明的税额按一般计税办法进行抵扣;适用简易计税办法的以取得的全部价款和价外费用扣除支付的分包款后的余额为销售额。

(一)一般计税下分包

案例1、北京市房山区A建筑企业适用于一般计税方法,在房山区承揽了一项工程项目,该工程项目不含税金额为1000万元。A企业2018年8月份收到全部工程款,并开具增值税发票,发票金额为1000万元,税额为100万元;A将部分建筑项目分包给海定区的建筑企业B(一般纳税人),取得了增值税专用发票40张,票面价款300万元,税额30万元,当月进行认证抵扣。

(1)账务处理

8月份收到工程款:

借:银行存款1100

贷:工程结算1000

应交税费—应交增值税(销项税额)100

8月份支付给B公司分包款:

借:工程施工—合同成本300

应交税费—应交增值税(进项税额)30

贷:银行存款330

A公司确认该项目收入与费用:

借:主营业务成本300

工程施工—合同毛利700

贷:主营业务收入1000

工程结算与工程施工对冲结平:

借:工程结算1000

贷:工程施工—合同成本300

—合同毛利700

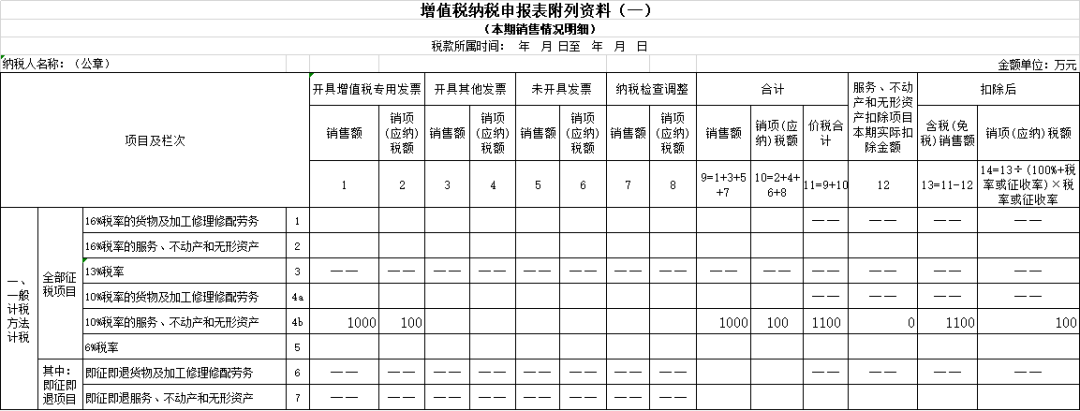

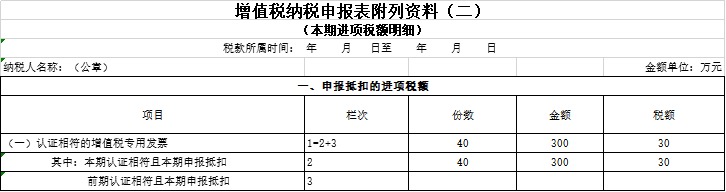

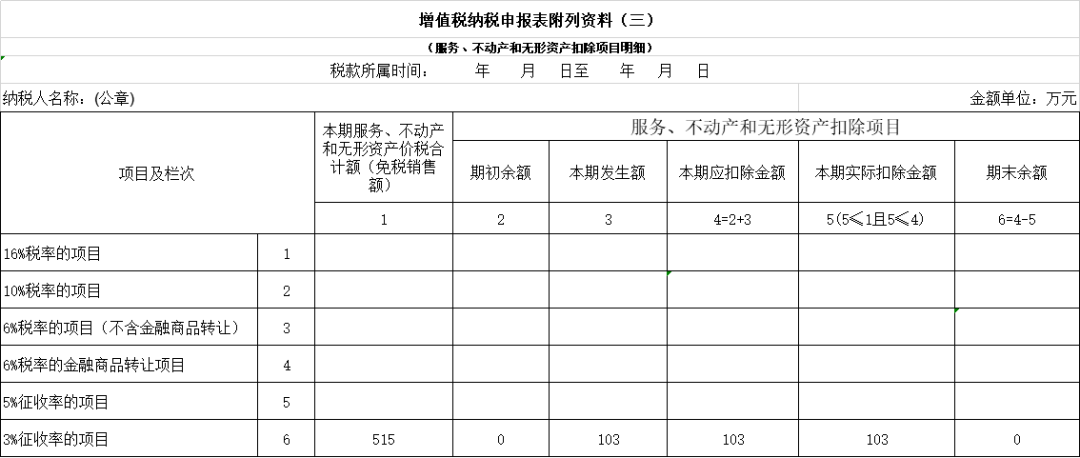

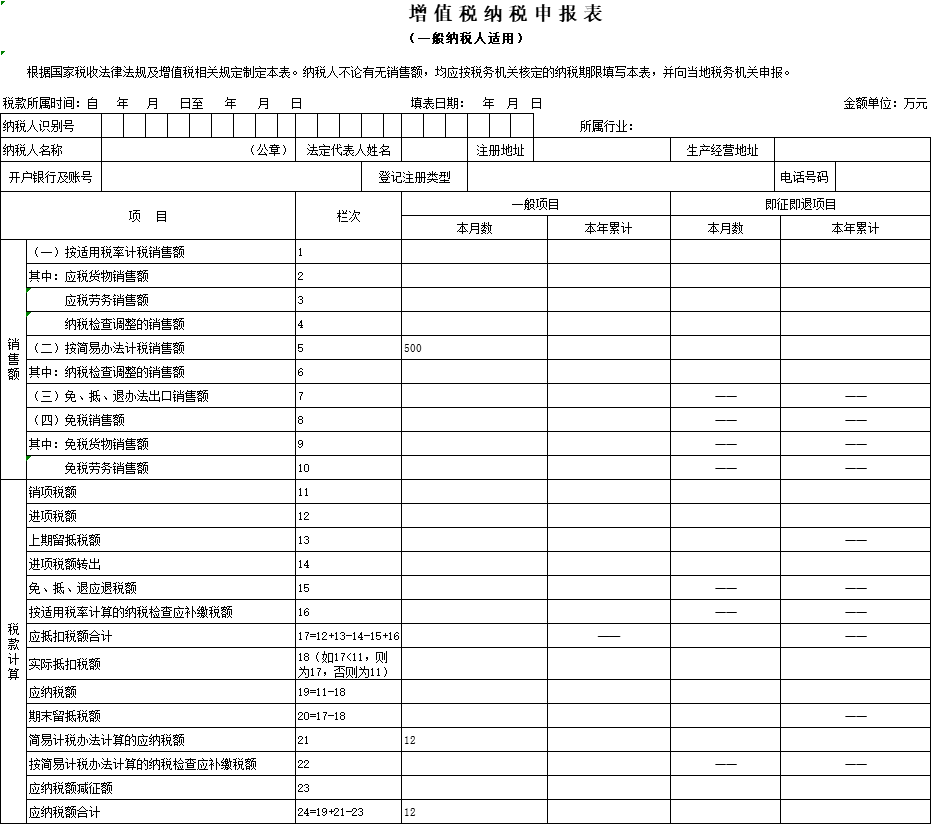

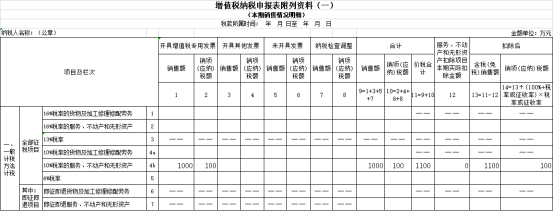

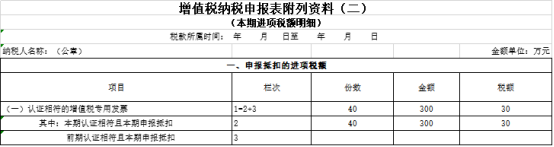

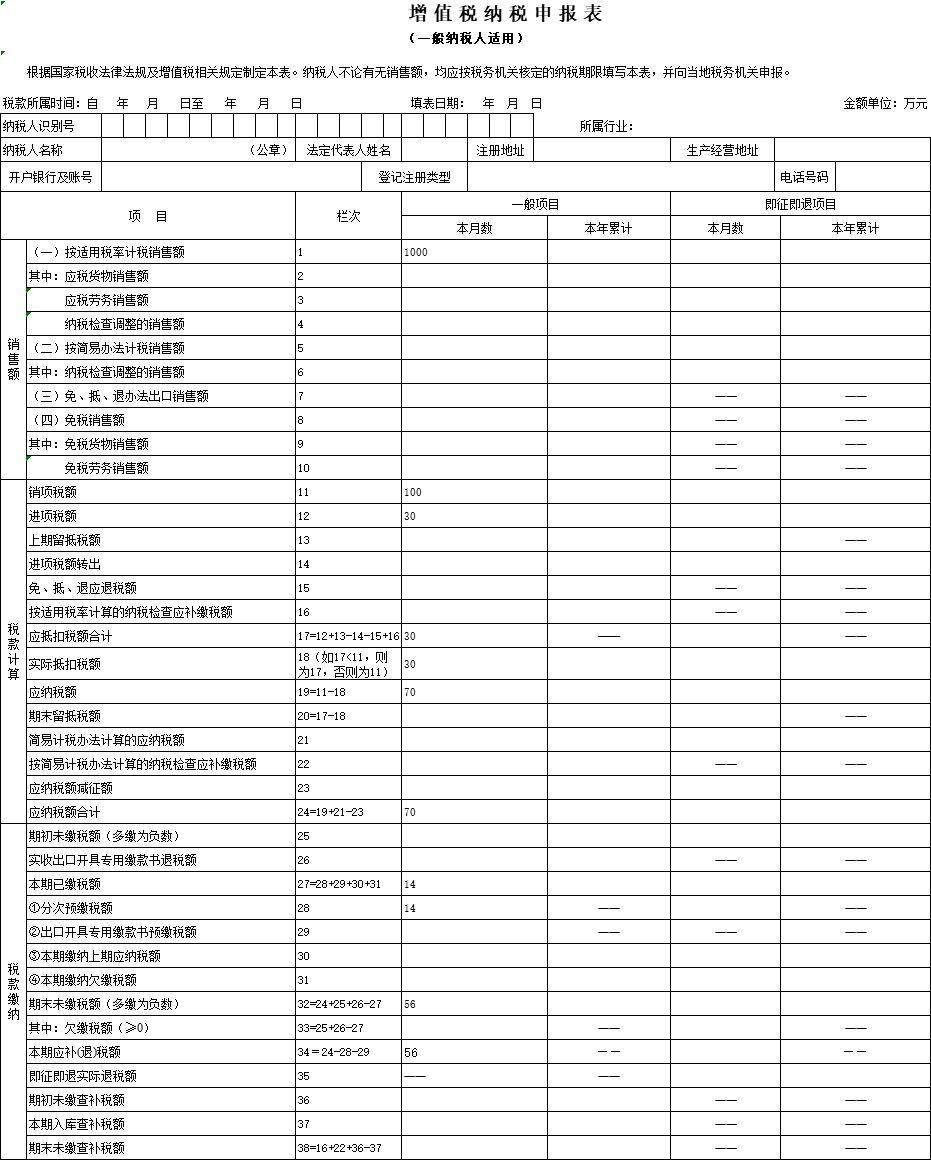

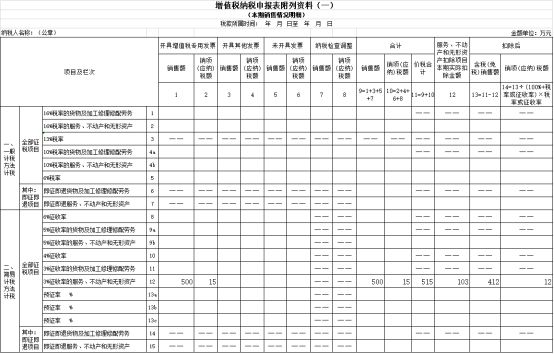

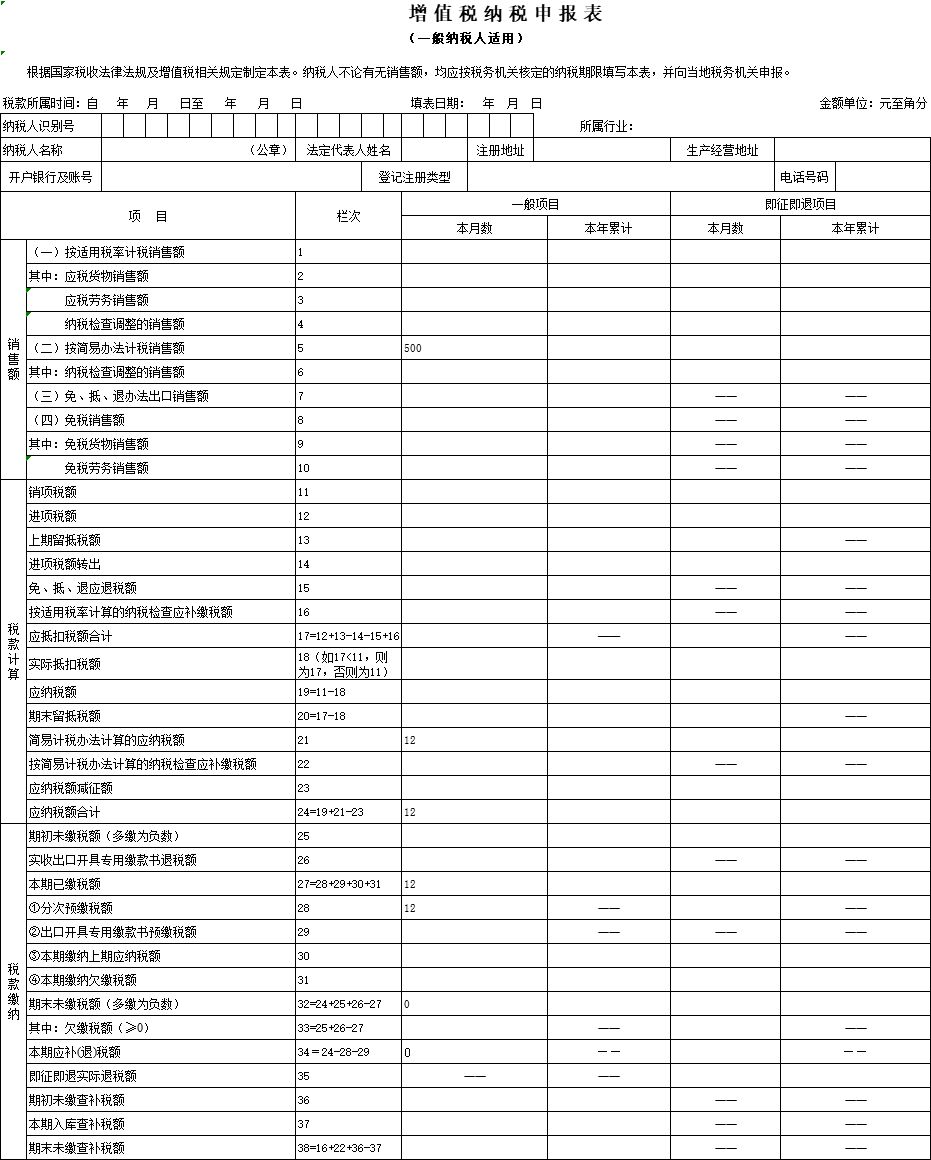

(2)9月15日之前纳税申报

(二)简易计税下分包

1、一般纳税人简易计税下分包

增值税一般纳税人以清包工方式提供建筑服务,为甲供工程提供建筑服务,为建筑工程老项目提供建筑服务,可以选择简易计税方法。一般纳税人销售电梯的同时提供安装服务,其安装服务可以按照甲供工程选择适用简易计税方法计税。建筑工程总承包单位为房屋建筑的地基与基础、主体结构提供工程服务,建设单位自行采购全部或部分钢材、混凝土、砌体材料、预制构件的,适用简易计税方法计税。简易计税方法以取得的全部价款和价外费用扣除支付的分包款后的余额为销售额,按照3%征收率计算应纳税额。

案例2、北京市房山区A建筑施工企业为一般纳税人,2018年8月为本区甲项目提供工程服务(清包工方式,该企业选择简易计税方法),含税销售额515万元,给对方开具了增值税专用发票;同时,将部分甲项目分包给建筑企业B,支付分包款103万元(含税),取得增值税普通发票。自建部分为400万元,发生原材料等成本200万元。

(1)账务处理

自建发生成本:

借:工程施工—合同成本200

贷:原材料等200

支付B企业分包款:

借:工程施工—合同成本103

贷:银行存款103

分包款抵扣税额,冲减工程成本:

借:应交税费—简易计税3

贷:工程施工—合同成本3

收到业主工程款:

借:银行存款515

贷:工程结算500

应交税费—简易计税15

确认项目收入与费用:

借:主营业务成本300(200+103-3)

工程施工—合同毛利200

贷:主营业务收入500

工程结算与工程施工对冲结平:

借:工程结算500

贷:工程施工—合同成本300

—合同毛利200

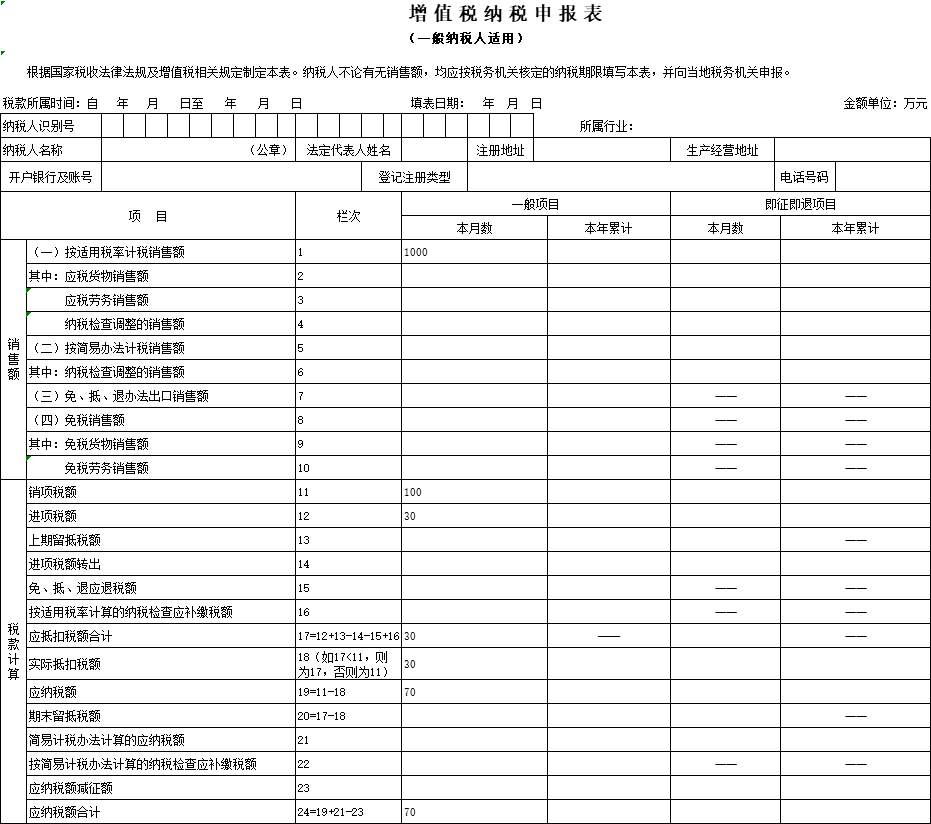

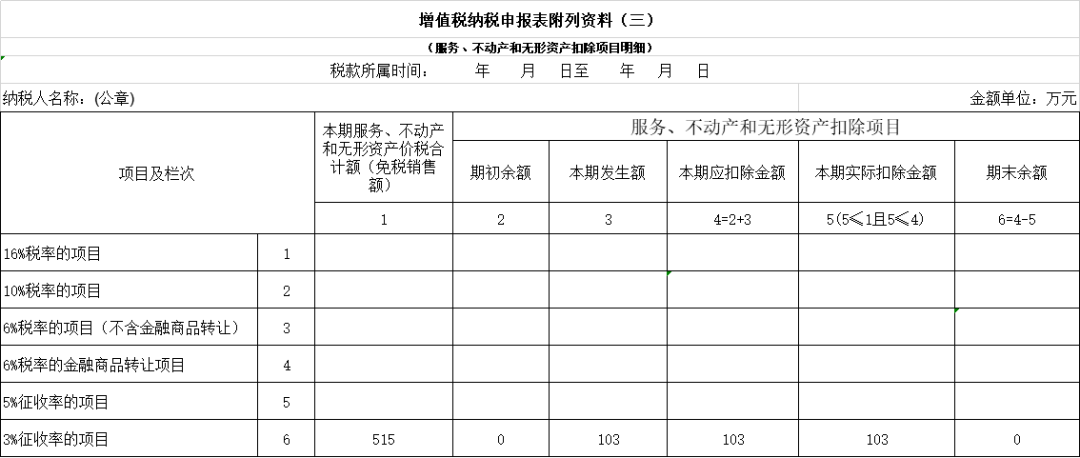

(2)9月15日之前纳税申报

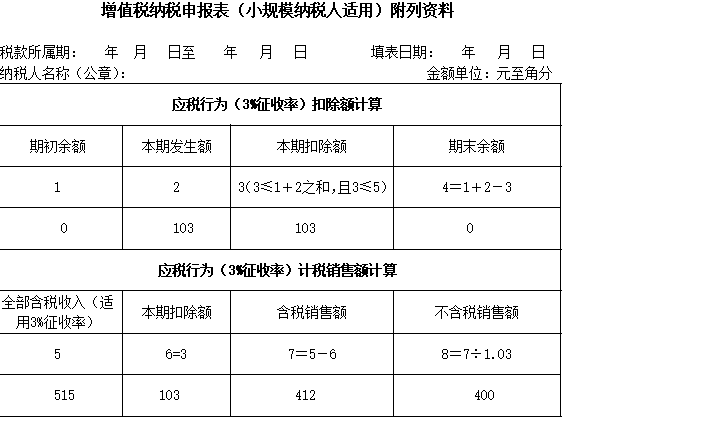

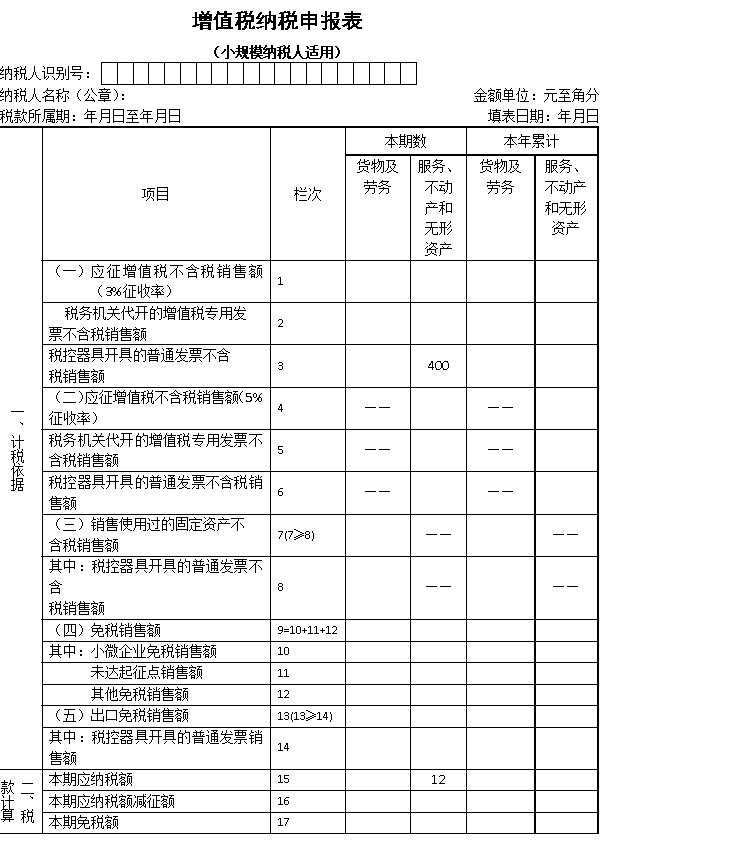

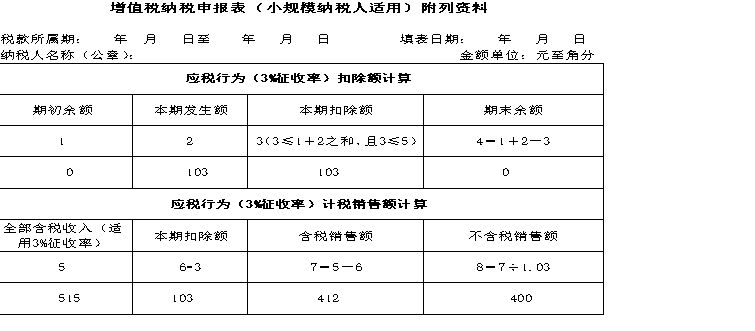

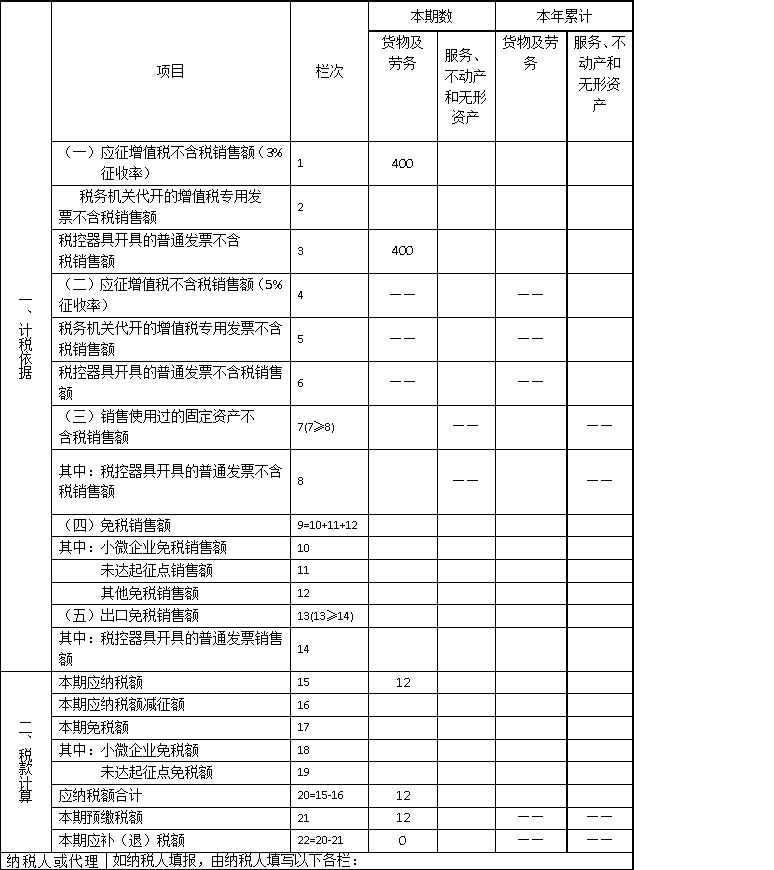

2、小规模纳税人简易计税下分包

案例3、北京市房山区A建筑施工企业为小规模纳税人,2018年8月为本区甲项目提供工程服务,含税销售额515万元,给对方开具了增值税普通发票;同时,将部分甲项目分包给建筑企业B,支付分包款103万元(含税),取得增值税普通发票。自建部分为400万元,发生原材料等成本200万元。

(1)账务处理

同案例2的账务处理

(2)9月15日之前纳税申报

二、建筑施工企业在同一地级行政区划外的分包

根据财税[2016]36号、国家税务总局公告2016年第17号和国家税务总局公告2017年11号的规定,一般纳税人跨地市级行政区域提供建筑服务,适用一般计税方法计税的,应以取得的全部价款和价外费用为销售额计算应纳税额。纳税人应以取得的全部价款和价外费用扣除支付的分包款后的余额,按照2%的预征率在建筑服务发生地预缴税款后,向机构所在地主管税务机关进行纳税申报。一般纳税人跨地市级行政区域提供建筑服务,选择适用简易计税方法计税的,应以取得的全部价款和价外费用扣除支付的分包款后的余额为销售额,按照3%的征收率计算应纳税额。纳税人应按照上述计税方法在建筑服务发生地预缴税款后,向机构所在地主管税务机关进行纳税申报。小规模纳税人跨地市级行政区域提供建筑服务,应以取得的全部价款和价外费用扣除支付的分包款后的余额为销售额,按照3%的征收率计算应纳税额。纳税人应按照上述计税方法在建筑服务发生地预缴税款后,向机构所在地主管税务机关进行纳税申报。

(一)一般计税下分包

案例4、北京市房山区A建筑企业适用于一般计税方法,在安徽省淮南市承揽了一项工程项目,该工程项目不含税金额为1000万元。A企业2018年8月份收到全部工程款,并开具增值税专用发票,发票金额为1000万元,税额为100万元;A将部分建筑项目分包给淮南市的建筑企业B(一般纳税人),取得了增值税专用发票40张,票面价款300万元,税额30万元,当月进行认证抵扣。

(1)账务处理

8月份收到工程款:

借:银行存款1100

贷:工程结算1000

应交税费—应交增值税(销项税额)100

8月份支付给B公司分包款:

借:工程施工—合同成本300

应交税费—应交增值税(进项税额)30

贷:银行存款330

在淮南市预交增值税:

(1100-330)÷(1+10%)×2%=14(万元)

借:应交税费—预交增值税14

贷:银行存款14

A公司确认该项目收入与费用:

借:主营业务成本300

工程施工—合同毛利700

贷:主营业务收入1000

工程结算与工程施工对冲结平:

借:工程结算1000

贷:工程施工—合同成本300

—合同毛利700

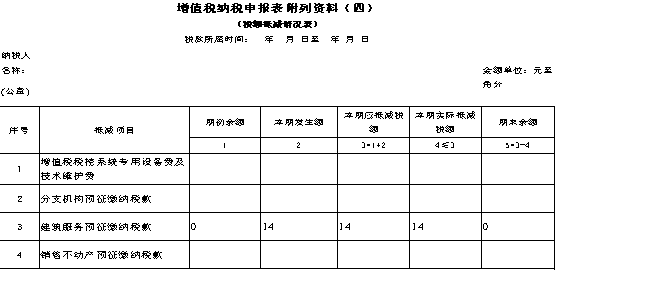

(2)9月15日之前纳税申报

(二)简易计税下分包

1、一般纳税人简易计税下分包

案例5、北京市房山区A建筑施工企业为一般纳税人,2018年8月为安徽淮南市甲项目提供工程服务(清包工方式,该企业选择简易计税方法),含税销售额515万元,给对方开具了增值税专用发票;同时,将部分甲项目分包给建筑企业B,支付分包款103万元(含税),取得增值税普通发票。自建部分为400万元,发生原材料等成本200万元。

(1)账务处理

自建发生成本:

借:工程施工—合同成本200

贷:原材料等200

支付B企业分包款:

借:工程施工—合同成本103

贷:银行存款103

到业主工程款:

借:银行存款515

贷:工程结算500

应交税费—简易计税15

在淮南市预交增值税:

(515-103)÷(1+3%)×3%=12(万元)

借:应交税费—预交增值税12

贷:银行存款收12

确认项目收入与费用:

借:主营业务成本300(200+103-3)

工程施工—合同毛利200

贷:主营业务收入500

工程结算与工程施工对冲结平:

借:工程结算500

贷:工程施工—合同成本300

—合同毛利200

在北京房山区应纳增值税=(515-103)÷(1+3%)×3%=12,由于已在建筑服务发生地安徽省淮南市已预交12万元,所以在北京房山区应补(退)税额=0元。

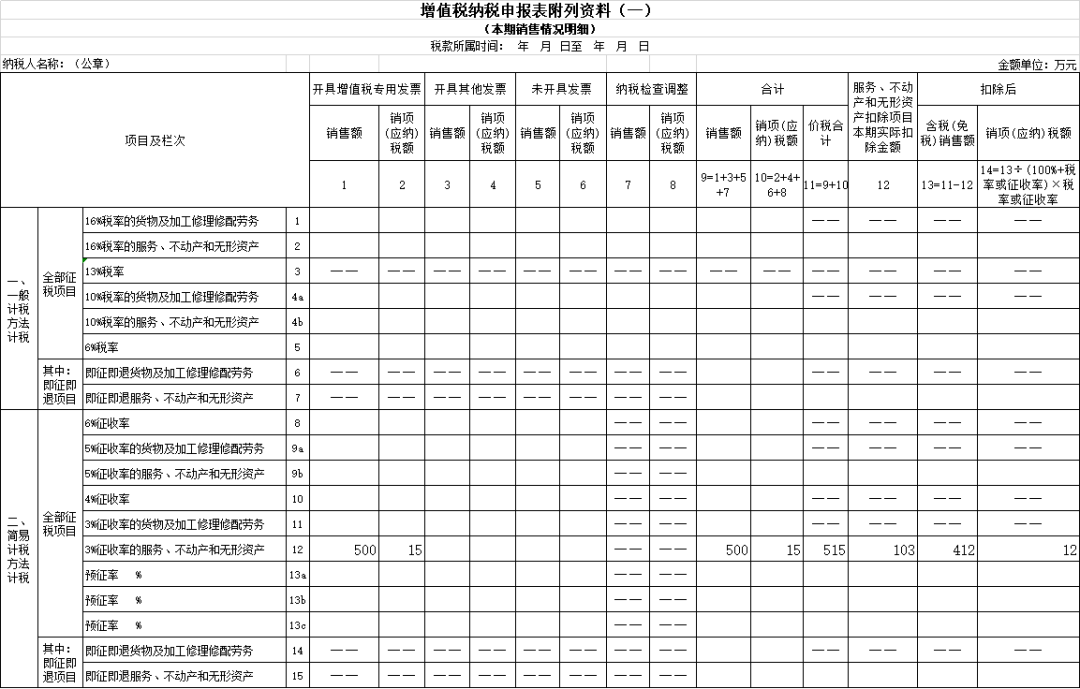

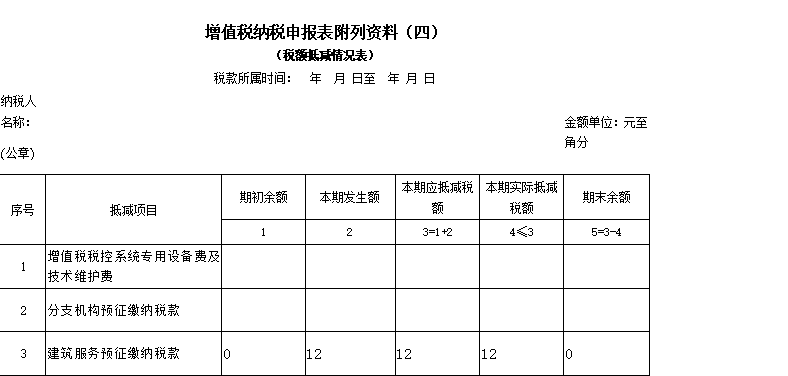

(2)9月15日之前纳税申报

2、小规模纳税人简易计税下分包

案例6、北京市房山区A建筑施工企业为小规模纳税人,2018年8月为安徽省淮南市甲项目提供工程服务,含税销售额515万元,给对方开具了增值税普通发票;同时,将部分甲项目分包给建筑企业B,支付分包款103万元(含税),取得增值税普通发票。自建部分为400万元,发生原材料等成本200万元。

(1)账务处理

同案例5的账务处理

(2)9月15日之前纳税申报

转自:谢德明博士

-

最新内容

-

热门文章