深度解析:全年一次性奖金过渡优惠政策如何选择使用?

- 2018-12-29 12:03:07 0 0

近日,翘首以待的全年一次性奖金过渡优惠政策政策终于出台。但对于一次性奖金如何计算交税,在一次性奖金交税时选择分开单独享受政策还是同工资合并缴纳个税等问题,依然疑云重重。

按照财税[2018]164号文件规定,这个界定仍然参考原来的《国家税务总局关于调整个人取得全年一次性奖金等计算征收个人所得税方法问题的通知》(国税发[2005]9号)相关条款,其实就是两个标准:

1、全年一次性奖金是指行政机关、企事业单位等扣缴义务人根据其全年经济效益和对雇员全年工作业绩的综合考核情况,向雇员发放的一次性奖金。上述一次性奖金也包括年终加薪、实行年薪制和绩效工资办法的单位根据考核情况兑现的年薪和绩效工资。

2、在一个纳税年度内,对每一个纳税人,一次性奖金适用优惠政策只允许采用一次。

这好像不是个问题,以前怎么交现在还怎么交?其实这次财税[2018]164号文还是做了较大改变:

1、基本计算模式不变

一次性奖金的模式是先将奖金除以12,按照商数在税率表中查询属于哪一档适用税率,然后按照下列公式计算应纳税额:

应纳税额=全年一次性奖金收入×适用税率-速算扣除数

新文件老文件中,基本模式都不变。

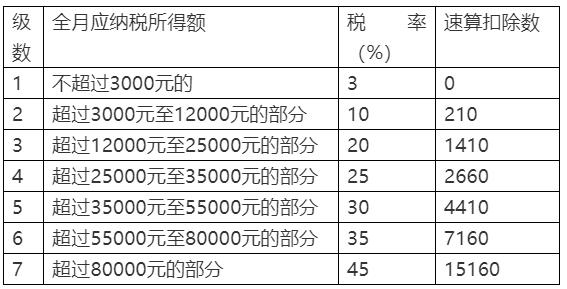

2、所得税率表发生变化

2019年一次性奖金优惠政策适用的税率表重新更新为:

(按月换算后的综合所得税率表)

3、无需比较当月工资薪金所得是否低于税法规定的费用扣除额

国税发[2005]9号文件中在计算一次性奖金个税时,需要比较当月工资薪金所得是否低于税法规定的费用扣除额,如果是的,计算方法发生变化:

雇员当月工资薪金所得低于税法规定的费用扣除额的,适用公式为:

应纳税额=(雇员当月取得全年一次性奖金一雇员当月工资薪金所得与费用扣除额的差额)×适用税率一速算扣除数

财税[2018]164号文明确提出将国税发[2005]9号文件对应的这一条废止,因此,新的个税优惠方法计算中,不需要考虑当月工资是否低于费用扣除额,这一条特别需要注意。

在本次过度优惠政策中,最大的特点是给纳税人一个选择,可以选择将一次性奖金单独按照优惠政策计算,也可以选择将一次性奖金同工资薪金合并计算个税,哪一种方法更加优惠?其实关键在于将两种方法进行比较,哪种方法交的税少,就应该选择哪种方法。我们假设员工只有工资薪金收入,那么比较的逻辑如下:

奖金单独计算应缴个税+全年工资应缴个税=奖金并入全年工资合并计算应缴个税

如果等式左边小于右边,就应当合并计算,反之就应当分开计算。变量的复杂使得我们难以找到一个统一的函数表达这个临界点,但是通过测试计算找到规律是不难的:

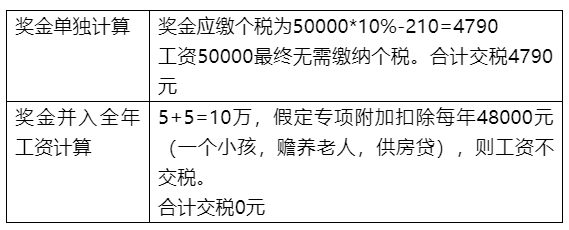

第一种情况:奖金50000,全年工资50000

第二种情况:奖金50000,全年工资100000

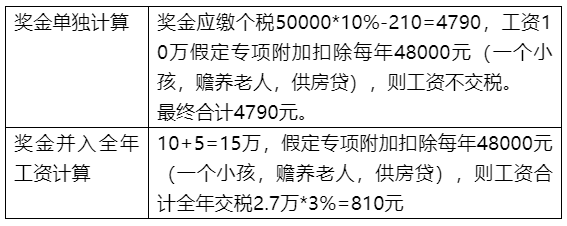

第三种情况:奖金50000,全年工资150000

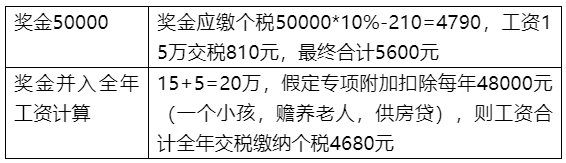

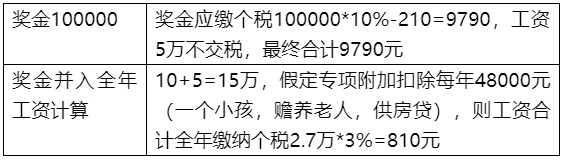

第四种情况:奖金100000,全年工资50000

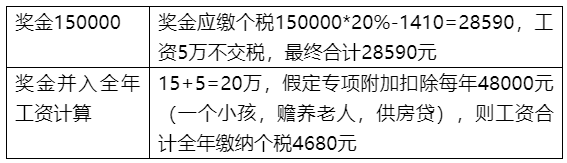

第五种情况:奖金150000,全年工资50000

从以上分析测算可以得出以下结论:

1、奖金和工资薪金合并计算如果不需要缴纳个税的,奖金一定不能分开计算。如果以专项附加扣除每年48000元(一个小孩,赡养老人,供房贷)测算,大致奖金与工资薪金合并金额不高于年度12万元。

2、奖金和工资薪金合并计算依然需要交纳个税的,有可能出现两种情况:

第一种情况,奖金低于年度工资薪金时,大概会有一个临界值,我们在以奖金5万和工资薪金高于5万测算时,可以看出奖金5万,工资15万时,分开计算个税5600元,合并计算个税4680元,快要接近临界点。

第二种情况,奖金高于年度工资薪金时,由于奖金单独计算个税不能扣除任何费用、专项扣除和专项附加扣除,因此奖金单独缴纳个税一定高于奖金和年度工资合并计算缴纳的个税,无需考虑,直接合并应当是最合算的,从我们测算的后两种情况可以看到。

来源:李舟财税圈,作者:李舟

-

最新内容

-

热门文章