财务分析没思路?你需要这10张思维导图!

- 2019-04-10 09:53:35 0 0

现在有免费的精英会计交流群,每天前150名进群免费,与众多优秀财务人一起讨论业务、交朋友!进群加微信号kjsc020

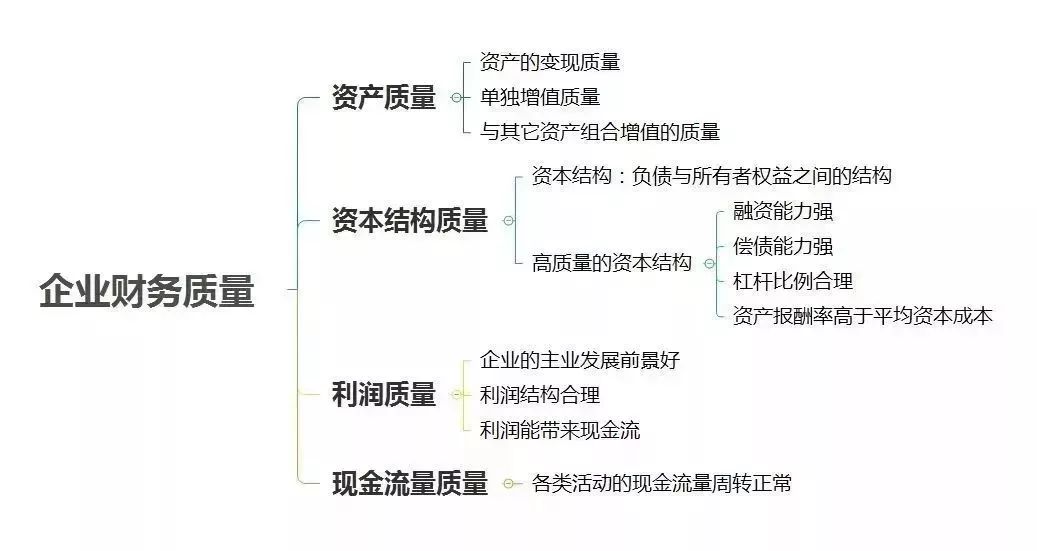

分析一个企业的财务质量,要从这四个方面入手:

①资产质量;

②资本结构质量;

③利润质量;

④现金流量质量。

所对应的就是三张报表:

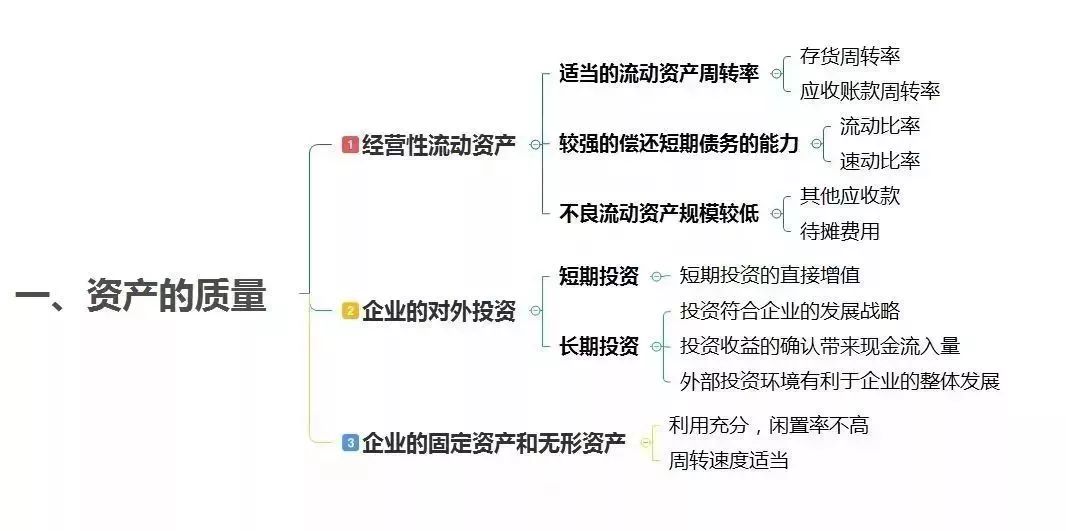

资产质量分析

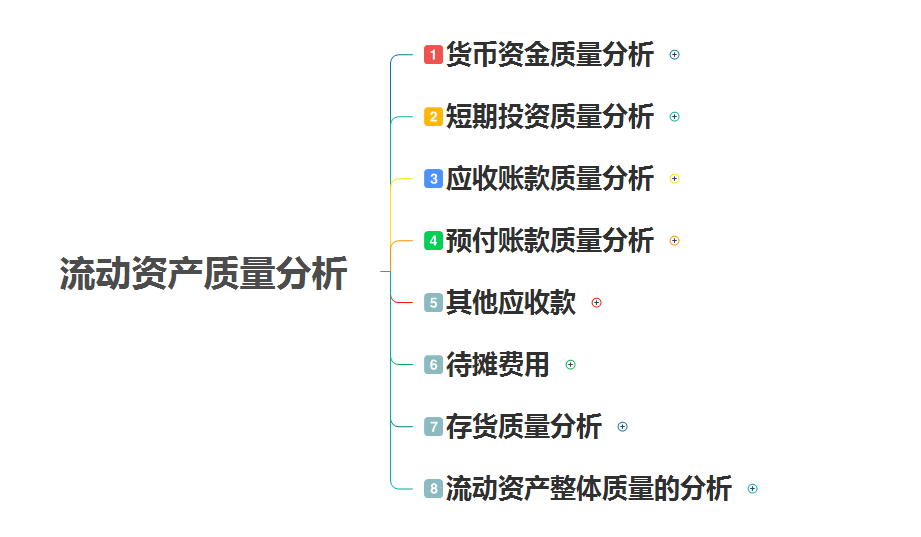

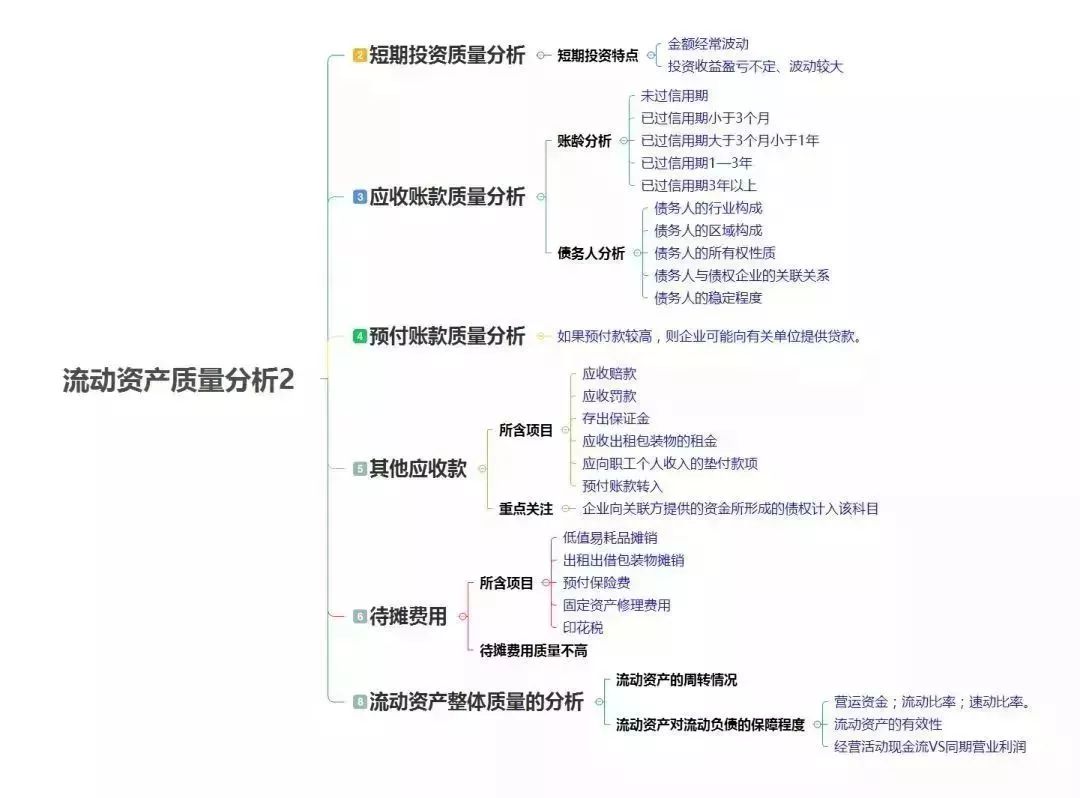

流动资产质量分析

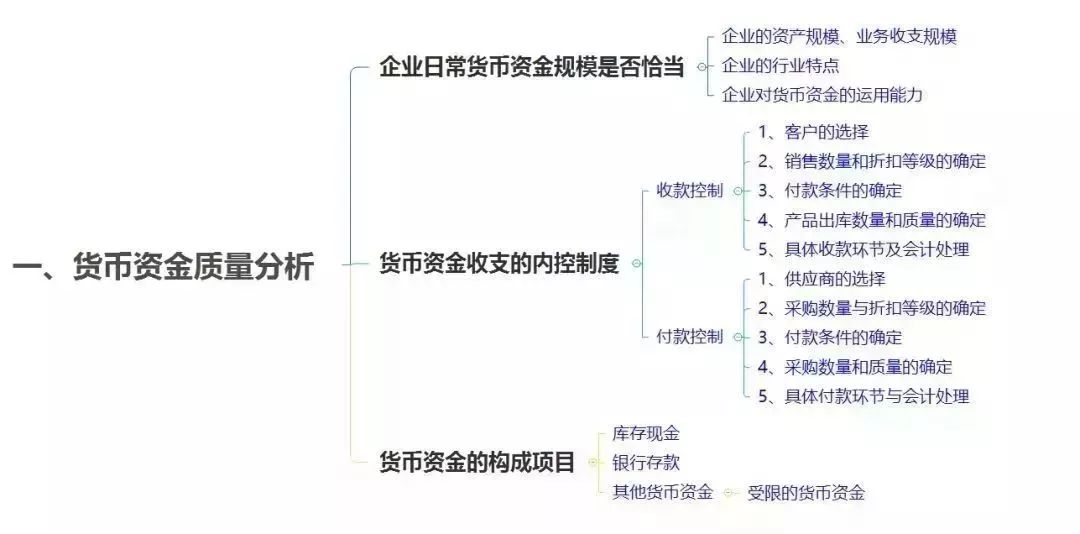

流动资产之货币资金

流动资产之应收款项等

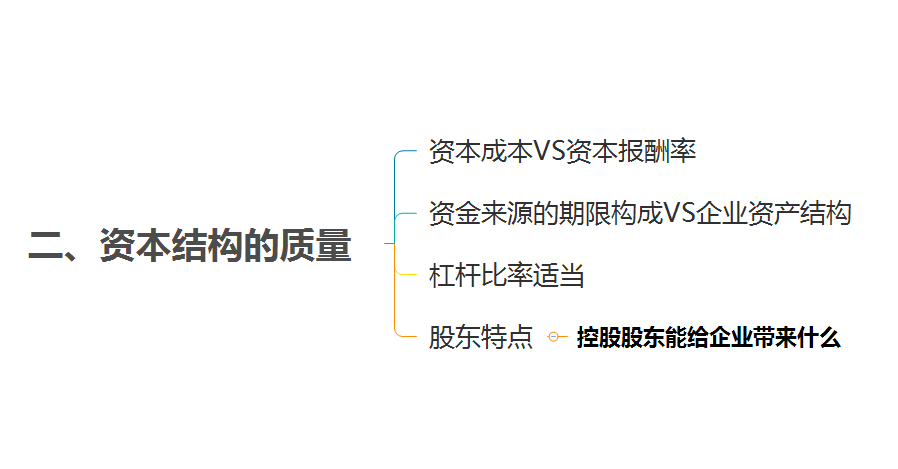

资本结构质量分析

资本结构质量主要分析:

①流动资产质量;

②长期负债质量;

③所有者权益质量。

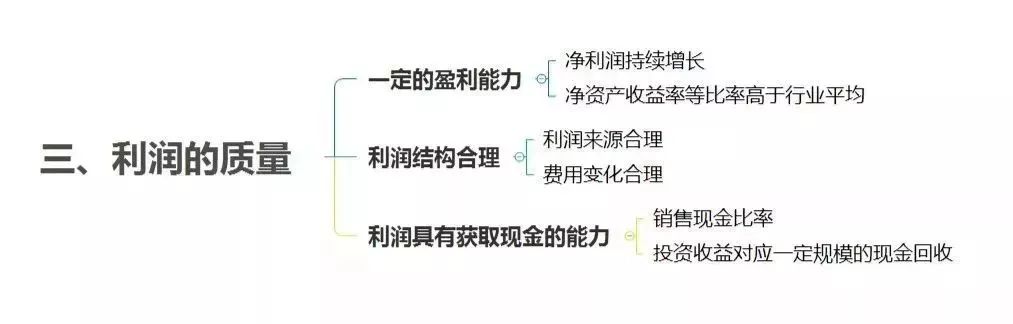

利润质量分析

很多财务分析都是从利润表入手的。

因为利润表是企业的面子,为了让面子好看,也就是让利润有质量,企业必须有资产质量和资本结构质量来保证。

利润表就是一条线,帮我们牵引出企业的其他信息。

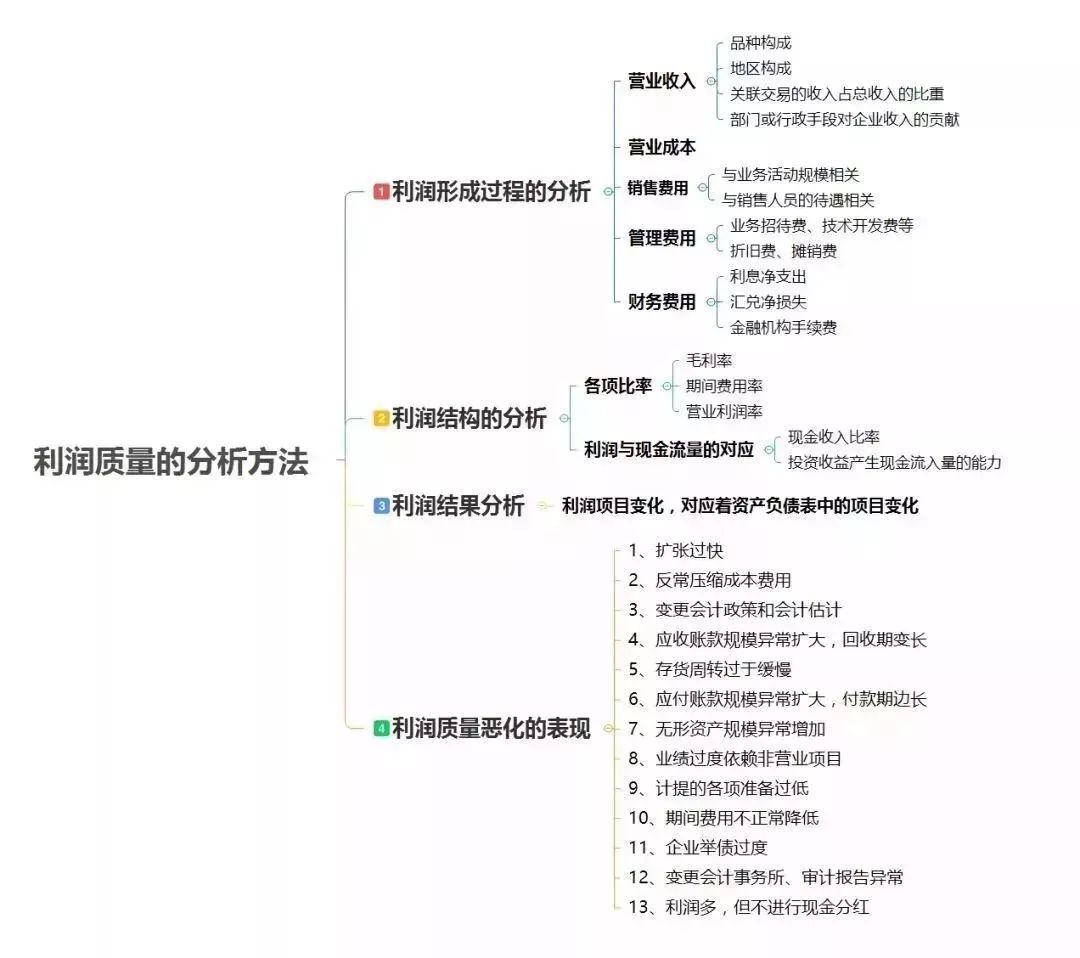

利润质量的分析牵扯到诸多内容。

从利润的形成到利润的结构,再到利润质量恶化的13个表现。

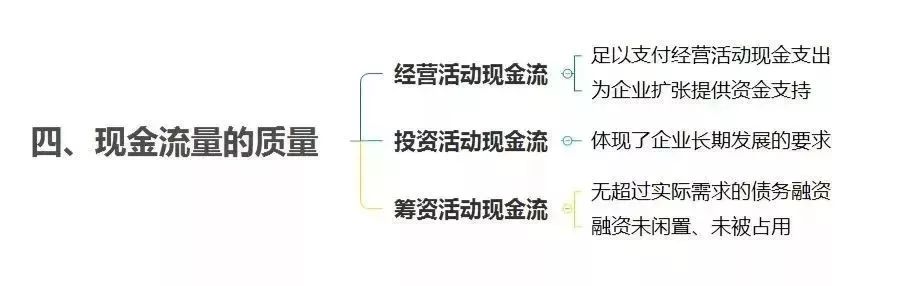

现金流量分析

现金为王。利润有质量最后还是要体现在现金上,即企业的利润能给企业带来现金,企业的经营性现金流量足以覆盖企业的日常支出,甚至可以支撑企业投融资的需要。

总结

结构清晰才能表达有力。用思维导图整理的读书笔记一目了然,会先让自己具有财务分析的“全局观”,然后再局部分析突破。

附财务分析的18个指标

一、盈利能力分析

1.销售净利率=(净利润÷销售收入)×100%;该比率越大,企业的盈利能力越强。

2.资产净利率=(净利润÷总资产)×100%;该比率越大,企业的盈利能力越强。

3.权益净利率=(净利润÷股东权益)×100%;该比率越大,企业的盈利能力越强。

4.总资产报酬率=(利润总额+利息支出)/平均资产总额×100%;该比率越大,企业的盈利能力越强。

5.营业利润率=(营业利润÷营业收入)×100%;该比率越大,企业的盈利能力越强。

6.成本费用利润率=(利润总额÷成本费用总额)×100%;该比率越大,企业的经营效益越高。

二、盈利质量分析

1.全部资产现金回收率=(经营活动现金净流量÷平均资产总额)×100%;与行业平均水平相比进行分析。

2.盈利现金比率=(经营现金净流量÷净利润)×100%;该比率越大,企业盈利质量越强,其值一般应大于1。

3.销售收现比率=(销售商品或提供劳务收到的现金÷主营业务收入净额)×100%;数值越大表明销售收现能力越强,销售质量越高。

三、偿债能力分析

1.净运营资本=流动资产-流动负债=长期资本-长期资产;对比企业连续多期的值,进行比较分析。

2.流动比率=流动资产÷流动负债;与行业平均水平相比进行分析。

3.速动比率=速动资产÷流动负债;与行业平均水平相比进行分析。

4.现金比率=(货币资金+交易性金融资产)÷流动负债;与行业平均水平相比进行分析。

5.现金流量比率=经营活动现金流量÷流动负债;与行业平均水平相比进行分析。

6.资产负债率=(总负债÷总资产)×100%;该比值越低,企业偿债越有保证,贷款越安全。

7.产权比率与权益乘数:产权比率=总负债÷股东权益,权益乘数=总资产÷股东权益;产权比率越低,企业偿债越有保证,贷款越安全。

8.利息保障倍数=息税前利润÷利息费用=(净利润+利息费用+所得税费用)÷利息费用;利息保障倍数越大,利息支付越有保障。

9.现金流量利息保障倍数=经营活动现金流量÷利息费用;现金流量利息保障倍数越大,利息支付越有保障。

10.经营现金流量债务比=(经营活动现金流量÷债务总额)×100%;比率越高,偿还债务总额的能力越强。

现在有免费的精英会计交流群,每天前150名进群免费,与众多优秀财务人一起讨论业务、交朋友!进群加微信号kjsc020

来源:财务职场、读懂上市公司等。侵权请联系删除。

-

最新内容

-

热门文章