新个税法个人汇算清缴,你要提前知道的几个问题

- 2018-10-24 15:56:12 0 0

10月1日起收到的工资,适用新个税法规定的5000元的费用扣除,大家在高兴之余,财政部、税务总局发布《个人所得税法实施条例(修订草案征求意见稿)》、《个人所得税专项附加扣除暂行办法(征求意见稿)》向社会公开征求意见又刷屏了……对于新个税法明确的汇算清缴,变化之大更应该多加关注。

1、哪些项目缴纳个人所得税?

新个人所得税法有九项所得需要缴纳个人所得税:工资、薪金所得,劳务报酬所得,稿酬所得,特许权使用费所得,经营所得,利息、股息、红利所得,财产租赁所得,财产转让所得,偶然所得。

其中前四项,叫综合所得,是变化最大的,重点分析综合所得年度汇算清缴需要关注的问题。

2、综合所得如何申报及计税?

◆综合所得申报方式及时间要求

综合所得个人所得税的计算改为以年为单位,月度预缴、年度汇算清缴的方式,即工作单位每月作为扣缴义务人只是为个人预缴个人所得税。

参考《个人所得税法实施条例(修订草案征求意见稿)》第三十三条,有以下情形都需要汇算清缴:

1)取得两处以上综合所得,或有劳务报酬、稿酬、特许权使用费所得的个人,其综合所得减除社保、公积金后超过6万元的;

2)纳税年度内预缴税额低于应纳税额。

只取得一处工资薪金所得,月度预缴全部税款且无需办理退税的个人,不需办理汇算清缴。问题是,你是否知道预缴已缴足全部税款?是否知道要不要退税呢?

首次汇算清缴的时间在2020年3月1日到6月30日。以后每年的3月1日到6月30日是个人的汇算清缴期。看着时间挺遥远,读完就知道为什么现在要关注啦。

请查看:《中华人民共和国个人所得税法实施条例(修订草案征求意见稿)》

◆综合所得年度计税办法

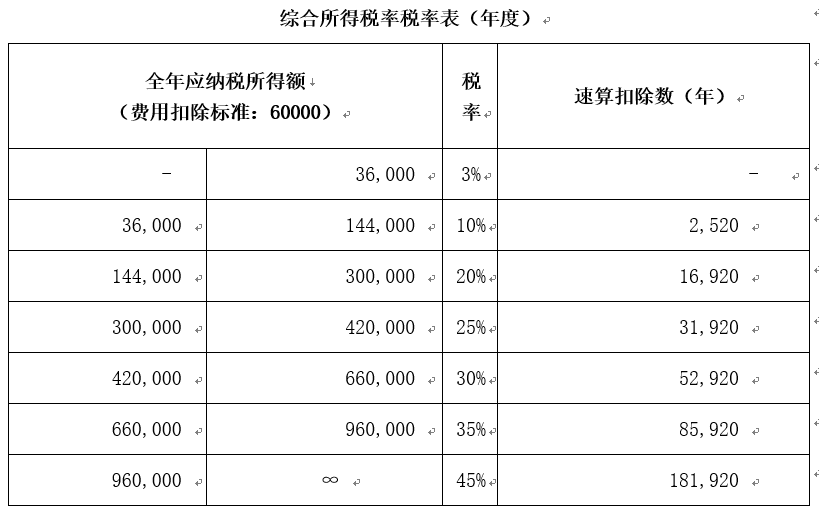

综合所得年度应纳个人所得税=(综合所得-专项扣除-6万元-专项附加扣除-依法确定的其他扣除)*税率-年度速算扣除数

综合所得=工资薪金所得+(劳务报酬所得+特许权使用费)*80%+稿酬所得*80%*70%

当年要补缴或者退税额=年度应纳个税-年中综合所得已申报预缴的税款,其中:

1)专项扣除:指社保、公积金。

2)专项附加扣除:子女教育、继续教育、大病医疗、住房贷款利息或者住房租金、赡养老人等支出。

3)依法确定的其他扣除:企业年金、职业年金,个人购买符合国家规定的商业健康保险、税收递延型商业养老保险等支出。

请查看:《个人所得税专项附加扣除暂行办法(征求意见稿)》

3、个人不办理汇算清缴有什么税务风险?

需要汇算清缴的个人当年综合所得无论最终计算出来的结果是补税、退税,还是不补不退,均需要办理汇算清缴。

新修订的《个人所得税法》明确,个税的征收管理,依照《个人所得税法》和《税收征收管理法》的规定执行。未按照规定办理纳税申报,造成少缴税款会被追缴税款、滞纳金,还可能被处以0.5倍至5倍税款的罚款。

新个税法从2019年1月1日全面实施。建议个人从现在开始关注、学习个人所得税法,养成记账的好习惯,掌握自己每一笔收入的纳税情况,以及必要时取得完税凭证,做好汇算清缴的准备。否则,为避免税务风险,你可能要为汇算清缴准备委托代理费用啦。

附税率表:

来源:理道财税,作者:廖娟

-

最新内容

-

热门文章