2019亏损,2020一季度盈利,不想预缴所得税!请先做这件事

- 2020-04-23 16:18:59 0 2

2019年亏损,2020年一季度有盈利,但是企业不想预缴企业所得税怎么办?其实就是季度弥补亏损的问题。

每年到了这个时候,在汇算清缴完成之前「5月31日截止」,一季度预缴申报这个期间「2020年是4月24日截止」,关于一季度预缴能否弥补以前年度亏损这个问题就冒出来了。

其实能不能弥补这个没有任何争议的,那就是可以弥补。

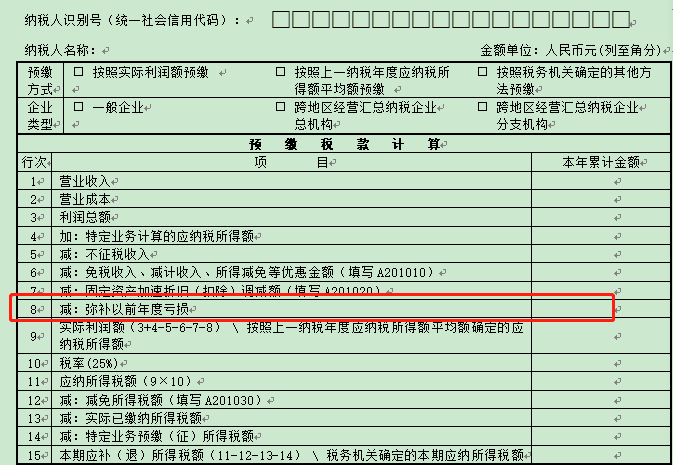

这点我们看看企业所得税预缴申报表就知道了,申报表本身是有这个栏次的。

填表说明是这样说的,第8行“弥补以前年度亏损”:填报纳税人截至税款所属期末,按照税收规定在企业所得税税前弥补的以前年度尚未弥补亏损的本年累计金额。根据《财政部 税务总局关于延长高新技术企业和科技型中小企业亏损结转年限的通知》(财税〔2018〕76号)的规定,自2018年1月1日起,当年具备高新技术企业或科技型中小企业资格的企业,其具备资格年度之前的5个年度发生的尚未弥补完的亏损,准予结转以后年度弥补,最长结转年限由5年延长至10年。

所以,季度申报能不能弥补以前年度亏损,这个并无争议。

是可以的!

目前实践中,很多地方在预缴申报表上就做了限制,预缴申报表的第8行这一栏是自动带出来的,如果说企业年度汇算清缴没有完成,这个地方是没法带出数据的。

为什么呢?其实很简单,因为你没做上年汇算,企业所得税弥补亏损明细表A106000没有数据,自然就没法取数。

所以按照目前申报系统设置,如果企业未上传2019年汇算申报表,则季报表中弥补亏损栏次自动带出的数据为零。因此,如果你想在一季度弥补亏损,中规中矩的做法就是先上传2019年度年报表,再进行2020年一季度的企业所得税预缴申报,从而正确弥补亏损;

当然,如果企业在季报之前完成2019年度汇算清缴确实无法汇算的,那么想不预缴企业所得税就只有想其他办法了,至少在弥补亏损这个路上系统是限制了做不了。

什么办法?大概说说吧,既然盈利是需要预缴企业所得税的,那么不想预缴,只能账面不实现盈利了,具体如何实现不盈利,这个就自行领悟了。比如今年疫情影响,我预计未来存货可变现净值降低,我先在账上提点跌价准备之类的,大概就是合理的进行一下盈余管理。

1

我们还是回头看看弥补亏损这个是怎么回事吧。

其实不管是自动生成还是可以手动填写,其实你都应该知道这个可弥补的亏损数据是怎么算出来的。

做了自动关联的预缴申报表很人性,让你不用动脑筋,自动给你关联出数据,但是也有毛病,但是这个数据怎么来的?你可能没有思考就不得而知了。

当那天这个坑位给你放开了,不自动链接了,可以让你手动输入了,你可能一下就懵圈了。

其实不管是自动关联还是可以手动输入,我们都需要学习这个数据怎么来的,到底可以弥补多少?

而且现在很多朋友可能正在做2019年企业所得税汇算清缴,也会涉及到A106000弥补亏损表的填写,所以我们也需要学习一下。

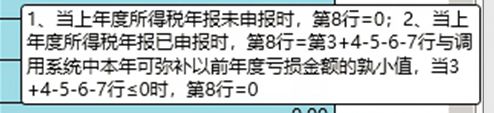

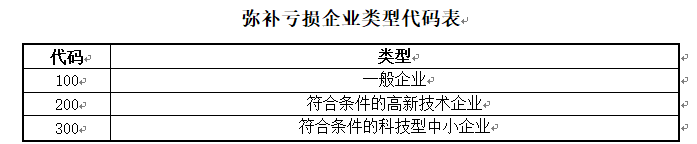

汇算清缴A106000这张明细表,如下图:

《企业所得税法》第五条规定:企业每一纳税年度的收入总额,减除不征税收入、免税收入、各项扣除以及允许弥补的以前年度亏损后的余额,为应纳税所得额。

《企业所得税法实施条例》第十条规定:企业所得税法第五条所称亏损,是指企业依照企业所得税法和本条例的规定将每一纳税年度的收入总额减除不征税收入、免税收入和各项扣除后小于零的数额。

《企业所得税法实施条例》第十条规定企业纳税年度发生的亏损,准予向以后年度结转,用以后年度的所得弥补,但结转年限最长不得超过五年。

财税[2018]76号规定自2018年1月1日起,当年具备高新技术企业或科技型中小企业资格(以下统称资格)的企业,其具备资格年度之前5个年度发生的尚未弥补完的亏损,准予结转以后年度弥补,最长结转年限由5年延长至10年。

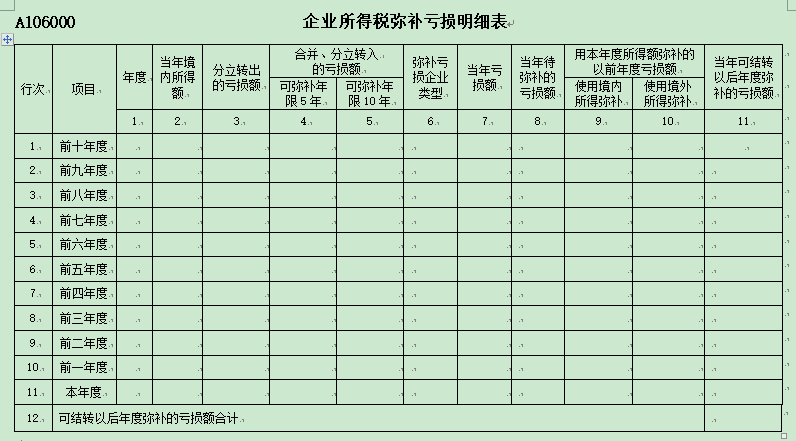

比如二哥税税念公司(非高新或者科技型中小企业)2014年某企业发生亏损50万元,2015年盈利40万元,2016年亏损10万元,2017年盈利5万元,2018年亏损10万元,2019年盈利30万元。

那么这个过程最终就以2019年汇算清缴的这张表体现出来了。

所以,如果2019年的汇算结果没有出来,你无法知道19年到底是亏损还是盈利金额,你就无法知道你还能弥补的亏损到底是多少?

比如本案例中,19年最后所得是30万,那么之前年度的亏损都会被弥补干净,如果你19年一季度再去填数据,显然就是重复弥补了。

系统设置汇算完成才可以弥补是完全有道理的。

2

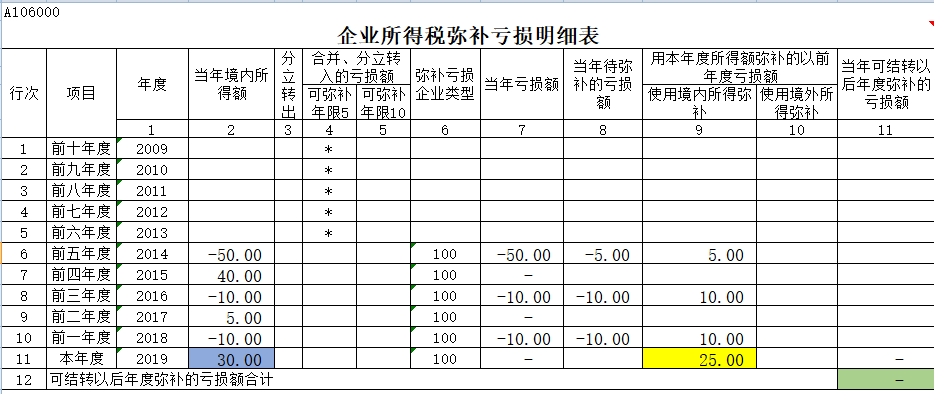

关于汇算清缴中的弥补亏损表A106000,我们再通过几个案例来详细学习一下。纳税人弥补以前年度亏损时,应按照“先到期亏损先弥补、同时到期亏损先发生的先弥补”的原则处理。

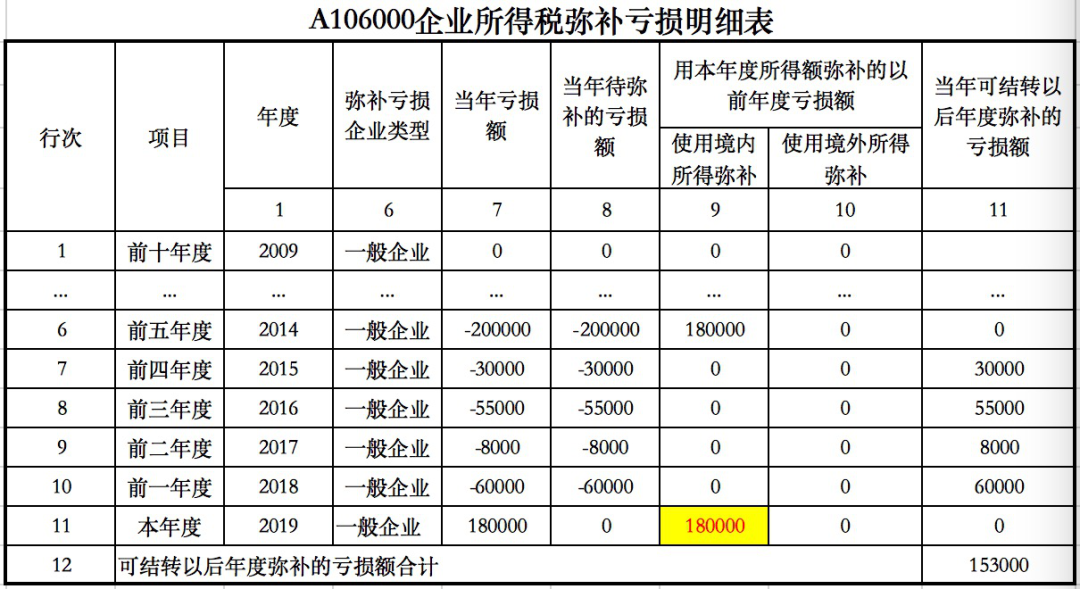

案例1(一般企业)

A公司主营建筑服务,2014-2018年发生亏损尚未弥补完毕,2019年度实现盈利,《A106000企业所得税弥补亏损明细表》(局部)的填报如下图所示:

此时,只需要按照亏损发生的自然年度顺序进行亏损弥补即可。由于A公司为一般企业,最长的弥补亏损年限为5年,因此2014年尚未弥补完的2万元就不能再结转到以后年度进行弥补了,而2015年及后续年度未弥补完的亏损,仍继续结转以后年度。

需要注意的是,上表中涂黄色的第11行第9列是本列以上各行的合计数,表示用本年所得弥补的以前年度亏损总额。

对于高新技术企业和科技型中小企业,按照《关于延长高新技术企业和科技型中小企业亏损结转年限的通知》(财税〔2018〕76号)的规定:自2018年1月1日起,其具备资格年度之前5个年度发生的尚未弥补完的亏损,准予结转至以后10个纳税年度弥补。

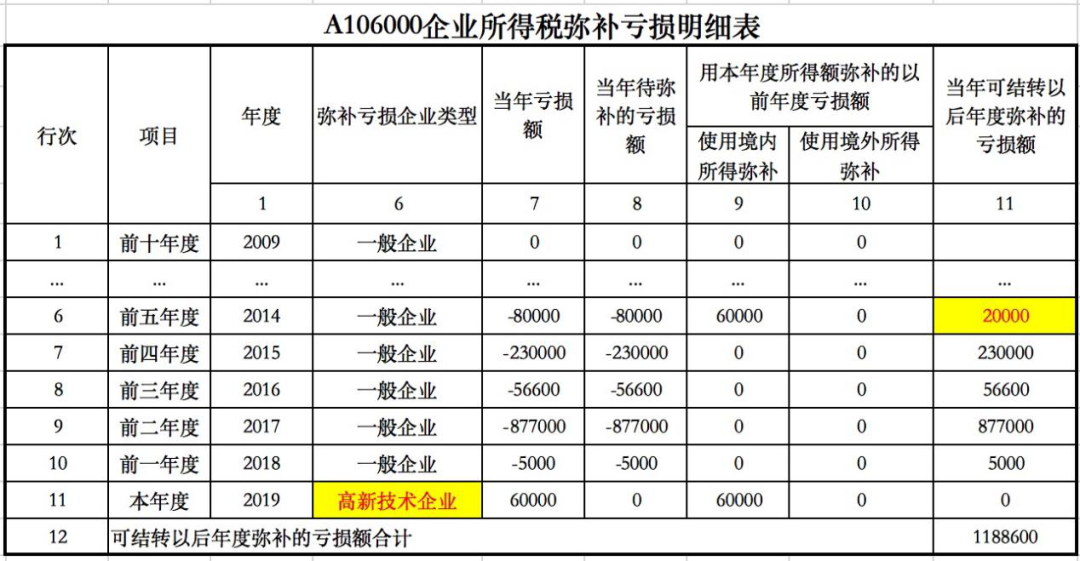

案例2-1(高新技术企业)

B公司主营软件开发服务,2019年被认定为国家级高新技术企业,2014-2018发生亏损尚未弥补完毕,2019年度实现盈利,《A106000企业所得税弥补亏损明细表》(局部)的填报如下图所示:

此时,弥补亏损的顺序仍然按照亏损发生的自然年度顺序,但与案例1一般企业的结转亏损不同的是,由于B公司在2019年被认定为高新技术企业,那么2019年之前的5个年度的尚未弥补,最长的弥补亏年限就由5年延长到10年,因此2014年尚未弥补完的2万元就也可以结转以后年度。

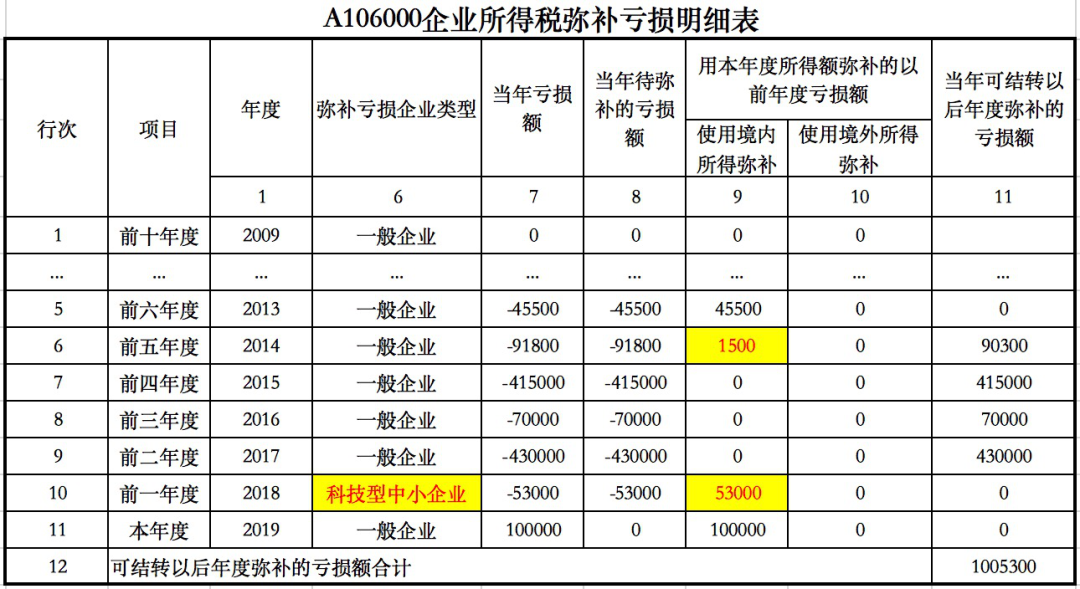

案例2-2(由科技型中小企业转为一般企业)

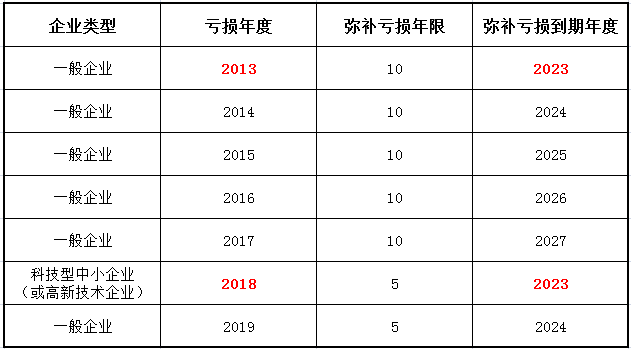

C公司主营电子元器件制造,2018年被认定为科技型中小企业,但2019年由于不符合科技型中小企业的条件而转为一般企业,2013-2018发生亏损尚未弥补完毕,2019年度实现盈利,《A106000企业所得税弥补亏损明细表》(局部)的填报如下图所示:

在案例2-2的背景下,弥补亏损的顺序就不再是按照亏损发生的自然年度顺序,而是按照亏损结转的到期年限顺序,先到期的先弥补,同时到期的,亏损先发生的先弥补。

具体来说,由于C公司2018年被认定为科技型中小企业,那么C公司2013年-2017年度的亏损的弥补亏损年限为10年,即亏损结转年限在2023年-2027年间到期。但由于C公司2019年转为一般企业,企业2018年发生的亏损就只能结转以后5个年度,即亏损结转年限在2023年到期,下表具体展示了C公司各年度尚未弥补完的亏损的到期年度。

通过上表的展示,相信大家已经一目了然了~

2013年的亏损和2018年的亏损先到期,且同时到期,但2013年的亏损先发生,因此C公司弥补亏损的顺序就变成了2013、2018、2014、2015……2017。此后每一年,如果弥补亏损企业类型发生了变化,申报系统将自动重新计算弥补亏损年限的到期时间,然后根据新的到期时间,自动分配各年度的弥补亏损额。

本文部分内容来源厦门税务,由二哥税税念整理发布,转载需注明。

-

最新内容

-

热门文章