那些买来的增值税发票到底是怎么回事?

- 2019-05-10 11:57:44 0 0

现在有免费的精英会计交流群,每天前150名进群免费,与众多优秀财务人一起讨论业务、交朋友!进群加微信号kjtt12366

最近,国家税收征管形势大变天,一方面大力减税,另一方面也强化了税务稽查力度。

在普遍享受减税福利的同时,作为一名税务律师,我接触到更多税务违规的企业。对这些企业而言,减税福利抵不过税务稽查查补的税款。

买票省税是企业大量运用的“筹划”技巧。稽查中也发现大量虚开发票扣税问题。买来的票究竟是怎么回事,扣税风险是怎么爆发的?本文就来捋一捋。

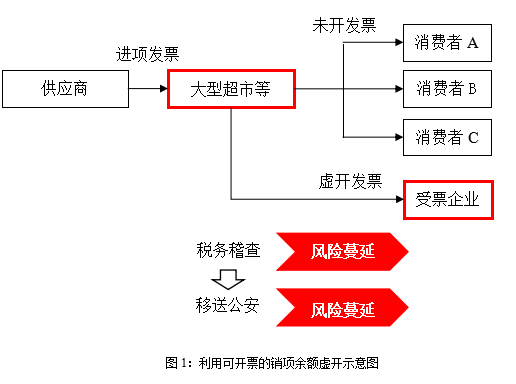

第一类:利用可开票的销项余额虚开

有些企业的经营情况比较特殊,进项有结余。这类企业规模较大,采购业务正规,可以取得进项发票;销售端面向个人等终端消费者,而终端消费者往往不索取发票。于是,这类企业就积攒了可开票的销项余额。典型的如大型超市、加油站等。

在这类虚开中,一旦利用可开票的销项余额虚开的企业被税务机关稽查,那么风险将会蔓延到受票企业。

➤风险:这类虚开中,开票主体事实上存在真实的交易,并且交易量相对较大,所以虚开给受票企业的情况比较隐蔽,难以被发现。另一方面,尽管销售量大,但可开发票的销项余额数量毕竟是有限的,加上国家近些年加大了对大型零售企业的税收监管,这类发票流出的数量越来越少。那些买来的发票,只有比较少的比例是这一种情况。

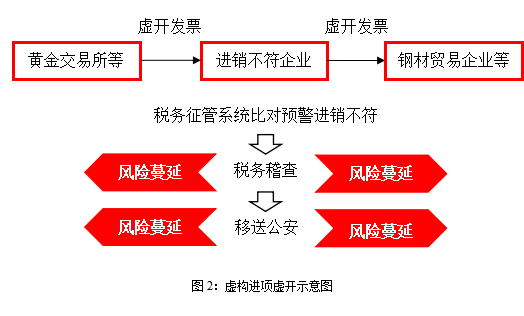

第二类:虚构进项虚开

我国增值税通常按照销项抵扣进项的征税,即便是为开票注册的空壳公司,开出的发票如果没有相应的进项抵扣,也要依照税率缴纳增值税。为了不缴纳增值税,这些虚开企业只能虚构进项业务,虚抵进项。

虚构进项虚开是最常见的一种虚开方式。用于虚抵的进项发票内容多种多样。比如,对外开具钢材的发票,进项确是黄金票;或者对外开具的是灯具,进项确是农产品等等。

➤风险:几年前,这类虚开因为完成了进销抵扣,纳税流程正常,不易被发现。但随着税收征管信息化水平不断提高,税务机关的计算机比对越来越精细,这类虚开案件集中爆发。案件爆发的过程通常是虚开主体因进销内容严重不符被税务系统预警,企业被稽查、移送公安机关进入刑事流程。风险沿着发票流向蔓延到上、下游企业。

在目前的税收征管形势下,强大的税务系统已经可以对这类虚开自动预警。进销严重不符型的虚构进项虚开已经无处遁形。税务风险势必蔓延到上下游企业。

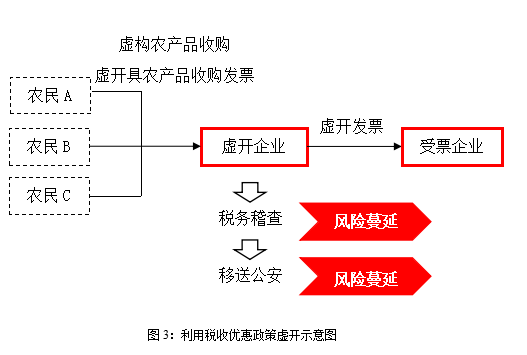

第三类:利用税收优惠政策虚开

我国增值税规定有各种免征、不征增值税的优惠政策,利用税收优惠可以更加“方便”地获得进项税额或出现销项税额富余。

例如向农民收购自产农产品,可以开具收购发票,并按照农产品收购价乘以税率抵扣进项税额。从农民手上收购农产品的业务由于上游多是个人、农民人数众多、涉及地域广等特定,难以核实收购环节业务的真实性。虚构农产品收购业务,可以获得大量的增值税进项抵扣额度,进而可以对外虚开发票。一旦虚开企业爆发税务风险,风险将蔓延到下游受票企业。

➤风险:这一类虚开相对来讲比较隐蔽,原因比如:利用农产品收购环节优惠政策虚开的,收购交易零散,难以核实;利用特定免税或低税率政策虚开的主体业务量通常不大,查处工作效率低等。这类虚开往往是在发展到虚开量巨大后容易成为税务稽查重点关注的目标。

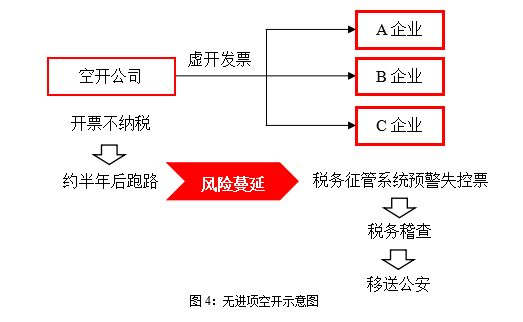

第四类:无进项空开

相较于前三类虚开,无进项空开的操作手法更为简单粗暴。注册空壳公司,利用空壳公司大量对外虚开发票,但不申报纳税。这类公司一般在开始空开后半年左右跑路。由于长时间未纳税又无法联系开票方,他们开出的发票将在税务系统内被列为失控票。税务风险蔓延到下游凭票扣税的企业。

➤风险:这一类虚开简单粗暴,税务查处方便。空开公司开出发票不交税就跑路,受票企业被发现发票违规也是迟早的事。一旦取得了这一类发票,一般要在几个月后才会发现异常。到税务机关稽查时,受票企业往往已经难以联系开票方,也无法重新取得发票。

实践中,虚开发票的形式多样,有些甚至经过层层包装让人难以识别。但如果深入研究虚开的内在逻辑,便大致是本文列举的四种情形。归纳之后,你会发现,税务机关要发现这些典型的虚开发票并不难。一旦被查处,受票企业往往根据具体情况,被要求补缴税款、滞纳金、罚款,甚至有可能承担刑事责任。

在税务征管越来越严格的大形势下,税务合规是一条必经之路。如果不幸已经习惯了买发票抵税,那么,现在是时候转型了!请专业人士进行税务合规管理,合法筹划税收才是最好的出路。

现在有免费的精英会计交流群,每天前150名进群免费,与众多优秀财务人一起讨论业务、交朋友!进群加微信号kjtt12366

来源:税法观察,作者:赵琳谈税

-

最新内容

-

热门文章