增值税期末留抵税额——能退?怎么退?

- 2019-04-30 16:10:10 0 0

问君能有几多愁?恰似……财务老李盯着账上的留抵税额“只增不减”。进项税相当于企业向上游支付的税款,而进项太多,长期得不到抵扣,也就造成了资金占用。

继税总局2018年推出予以退还部分行业存量留抵税额的优惠政策,2019年4月1日起试行的增值税期末留抵税额退税制度则是面向全行业。

这一政策仿佛向财务老李伸出了橄榄枝,但企业到底适不适用呢?怎么运用呢?什么时候用呢?

小编这就给大家一一道来~

>> 谁可以享受? <<

一般纳税人需要同时符合下列条件:

① 自2019年4月税款所属期起,连续六个月(按季纳税的,连续两个季度)增量留抵税额均大于零,且第六个月增量留抵税额不低于50万元;

② 纳税信用等级为A级或者B级

③ 申请退税前36个月未发生骗取留抵退税、出口退税或虚开增值税专用发票情形的;

④ 申请退税前36个月未因偷税被税务机关处罚两次及以上的;

⑤ 自2019年4月1日起未享受即征即退、先征后返(退)政策的。

相信大家对②至⑤点条件都可以明确,但条件①中对时间段及所谓“量”的要求,具体怎么判断呢?

✔ 对时间段的要求

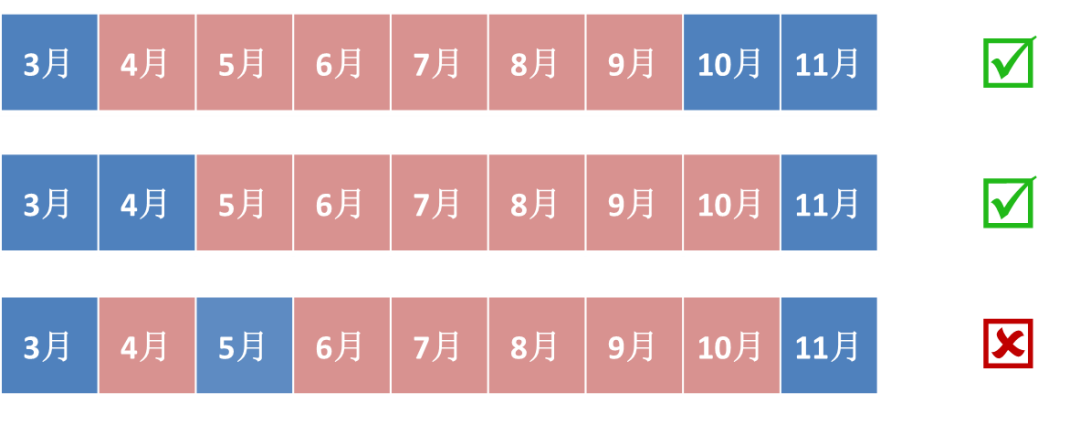

首先,2019年4月1日起产生的增量留抵才能退,且必须是连续的6个月。若4-9月的区间不满足增量留抵退还条件,那么可以往后选取5-10月的区间申请退还。

如果已经申请了4-9月的退还,老李说我们10月也符合条件喔,是不是也能退5-10月的呢?需要注意,已经享受退还的月份不能重复计算,也就是说老李的公司下一段申请增量留抵退还的区间,最早也要从10月开始计算。

小编掐指一算,如果每六个月退一次,那一年最多也就只能享受2次啊~

✔ 对“增量”的要求

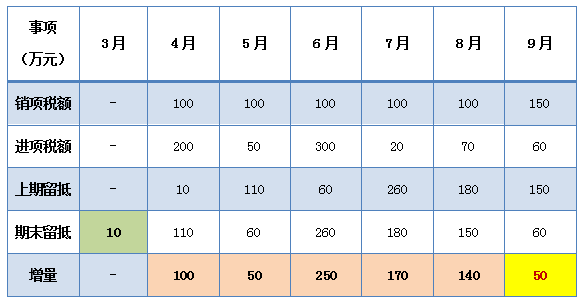

所谓增量留抵税额,是指与2019年3月底相比新增加的期末留抵税额。

故企业只需满足以下两个条件:

1)连续6个月的增量留抵税额>0(即:各月期末留抵-2019年3月期末留抵>0);

2)第6个月的期末留抵-2019年3月的期末留抵≥50万元

✔2019年3月没有期末留抵怎么办?

举个栗子:2019年4月1日以后新设立的纳税人,2019年3月底的留抵税额为0,其增量留抵税额即为当期期末留抵税额。

>> 可以退多少? <<

符合条件的纳税人还需按照一定比例计算允许退还的增量留抵:允许退还的增量留抵税额=增量留抵税额×进项构成比例×60%

✔ 进项构成比例的计算

其中计算“进项构成比例”需要注意以下几点要素:

1)取数区间:2019年4月至申请退税前一税款所属期

2)已凭票抵扣的增值税额占同期全部已抵扣进项税额的比重

3)凭票抵扣的部分:增值税专用发票(含税控机动车销售统一发票)、海关进口增值税专用缴款书、解缴税款完税凭证注明的增值税额

✔ 加计抵减额可以申请留抵退税吗?

不可以。加计抵减额是按可抵扣进项税额的10%计算出来的,用于抵减应纳税额,从形成机制上看,不会形成留抵税额。

>> 什么时候退呢? <<

应在增值税纳税申报期内,向主管税务机关申请退还留抵税额。即4-9月的增量留抵税额退还要在10月15日(如申报期延后,则延后至申报期结束)前申请。

>> 会计处理 <<

收到退还的留抵税额后,应相应调减当期留抵税额。参考税总局对退还集成电路企业采购设备增值税期末留抵税额的规定:企业收到退税款项的当月,应将退税额从增值税进项税额中转出。

借:银行存款

贷:应交税费——应交增值税——进项税额转出

依据:财税[2011]107号

来源:理道财税

-

最新内容

-

热门文章